個人事業主の所得税について、収入(売上)から必要経費や各種控除、税率を計算して最終的に納税額を計算する方法と青色申告による節税額シミュレーションをまとめています。

個人事業主の所得税のしくみ

所得税は個人の所得(利益)に対して課税される税金です。サラリーマンの場合は会社が源泉徴収で所得税を天引きしするためあまり意識しませんが、個人事業主は確定申告で一年間の収入と所得を計算し、所得税をまとめて納税します。

所得税は収入から個人事業に必要な経費や所得控除、税額控除を差し引いて計算します。同じ収入(売上)があったとしても経費や控除の金額によって所得税額が変わってくるため、計上可能な経費と控除について正しい理解が必要です。

所得税は所得(利益)が大きい人ほど税率が高くなる制度になっていて、これを累進課税と呼びます。代表的な累進課税の税金は所得税と贈与税です。

個人事業主の所得税計算方法

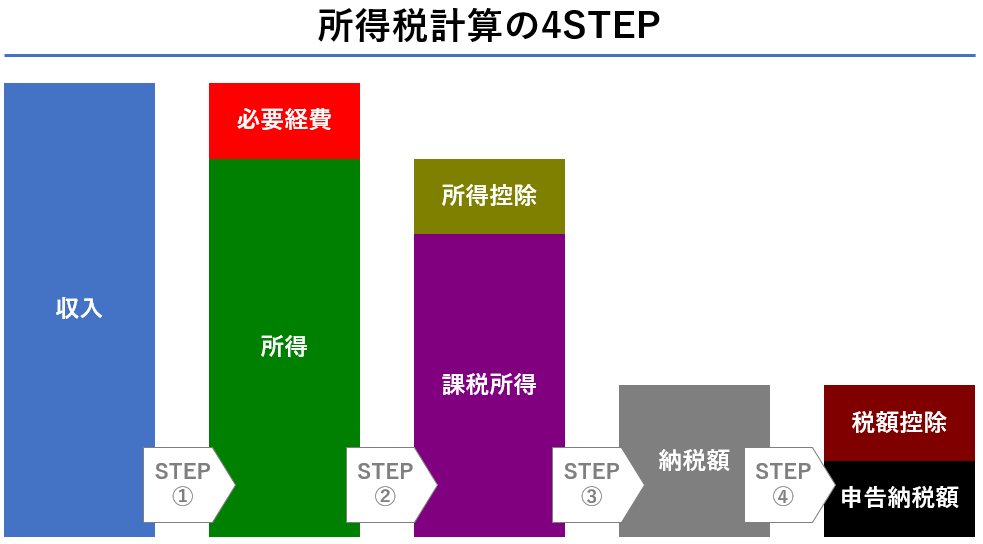

個人事業主の所得税計算はこちらの図のように、4つのステップによって、収入から最終的な申告納税額を計算します。以下にそれぞれのステップの詳細を説明します。

所得税計算STEP①:収入から所得を計算する

個人事業主の収入とは、事業による売上や不動産による家賃収入になります。売上を上げるためにかかった費用が必要経費です。ここで経費計上が漏れてしまうとその分所得税が多くなってしまうので、何が経費になるかは正しく理解しておきましょう。経費について詳しくは個人事業主の経費一覧を参照してください。

収入(売上)から必要経費を差し引くと所得金額になります。

所得税計算STEP②:所得から課税所得を計算する

所得を計算したら、今度は所得控除をさらに引くことができます。代表的な所得控除は医療費控除、社会保険料控除、小規模企業共済等掛金控除、生命保険料控除、寄付金控除、配偶者控除、扶養控除などがあります。基礎控除38万円は無条件で一律引くことができる控除です。

ポイントは青色申告者のみ青色申告特別控除があることです。開業時に青色申告承認申請書を提出し、複式簿記・発生主義で記帳すると65万円もの控除を受けることができます。

所得税計算STEP③:課税所得から納税額を計算する

課税所得が計算できたら、いよいよ所得税率の出番です。課税所得に所得税率をかけたものから所定の控除額を引き算して納税額を計算します。所得税率と控除額は以下の所得税の速算表を使用します。

| 課税所得金額 | 税率 | 控除額 | 納税額 |

|---|---|---|---|

| 195万円以下 | 5% | 0円 | 0円~97,500円 |

| 195万円超~330万円以下 | 10% | 97,500円 | 97,500円~232,500円 |

| 330万円超~695万円以下 | 20% | 427,500円 | 232,500円~962,500円 |

| 695万円超~900万円以下 | 23% | 636,000円 | 962,500円~1,434,000円 |

| 900万円超~1,800万円以下 | 33% | 1,536,000円 | 1,434,000円~4,404,000円 |

| 1,800万円超~4,000万円以下 | 40% | 2,796,000円 | 4,404,000円~13,204,000円 |

| 4,000万円超 | 45% | 4,796,000円 | 13,204,000円~ |

1,000万円 ×33% - 636,000円 = 2,664,000円

所得税計算STEP④:納税額から申告納税額を計算する

最終的な所得税の納税額を計算します。税額控除がある人はSTEP③で計算した納税額から引くことができます。税額控除がない人はSTEP③の納税額が最終的な支払う税金になります。

控除には「所得控除」と「税額控除」の二種類がありますが、税額控除は最終的に納めるべき税金の額から引くことができるため、同じ額の所得控除と比べると節税効果が高い控除になります。

代表的な税額控除は、住宅ローン控除、配当控除、外国税額控除、政党等寄付金特別控除、認定NPO法人等寄付金特別控除、公益社団法人等寄付金特別控除などがあります。

2037年までは通常の所得税に復興特別所得税も合わせて納税が必要

復興特別所得税とは、2011年3月11日に発生した東日本大震災の復興を目的として、2013年から2037年まで追加で支払う必要がある所得税です。

最終的に計算された申告納税額に2.1%をかけた金額が復興特別所得税として徴収されます。つまり、上記で計算した申告納税額×102.1%が所得税+復興特別所得税の納税額になります。

個人事業主の所得税計算シミュレーション

白色申告と青色申告で所得税がどれぐらい違うかシミュレーションしてみました。利益が400万円の人で約10万円も違います。青色申告はかなり節税効果が高いので迷わず青色申告を選択しましょう。他にも違いがありますが、詳細は白色申告と青色申告の違いを参考にして下さい。

| 白色申告 | 青色申告 | ||

|---|---|---|---|

| 一年間の収入(売上) | 7,000,000 | 7,000,000 | |

| 必要経費 | 3,000,000 | 3,000,000 | |

| 所得 | 4,000,000 | 4,000,000 | |

| 所得控除 | 基礎控除 | 380,000 | 380,000 |

| 青色申告特別控除 | 0 | 650,000 | |

| 課税所得 | 3,620,000 | 2,970,000 | |

| 所得税率 | 20% | 10% | |

| 控除 | 427,500 | 97,500 | |

| 納税額 | 296,500 | 199,500 | |