今回は開業届の書き方について、全項目解説付きの見本例でまとめました。

開業届とは

開業届とは、個人事業主として開業するために提出する書類で、開業した日から1か月以内に納税地の税務署に提出します。開業届は公的なエビデンスとなり、事業を進めていく上で屋号入りの印鑑作成や融資、補助金・助成金申請の際に必要になる場面があります。なお、開業届を税務署に出さない場合の罰則は特にありません。

開業届の準備は国税庁のサイトでPDFをダウンロード

開業届の最新版は国税庁のサイトでPDFをダウンロードするか、近くの税務署で紙の開業届を手に入れるかどちらかです。定期的に開業届のフォーマットが変更になるので必ず国税庁のサイトを確認してください。

PDFが直接編集できるのでPDF編集⇒コンビニ印刷⇒提出としたほうが紙の控えもデータのバックアップも見た目がきれいになるのでおすすめです。

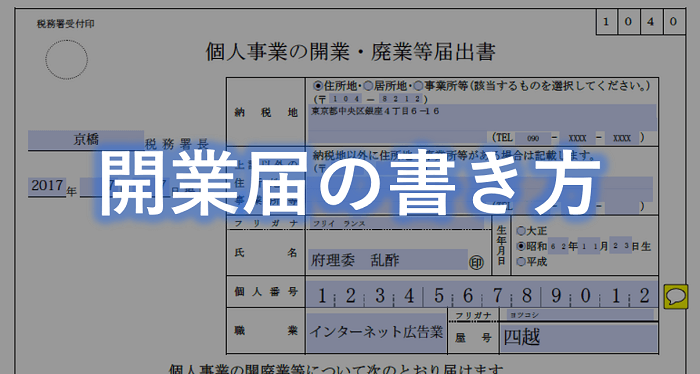

開業届の見本例

こちらの見本例を使って開業届の書き方を解説します。

[項目別]開業届の書き方

見本例を参照しつつ、開業届の全項目の書き方を説明します。

①提出先の税務署の書き方

開業届の提出先の税務署は納税地を所轄する税務署になります。納税地は原則住民票がある場所となりますが、住民票がある場所と現在住んでいる場所(居所地)が異なる場合は現在住んでいる場所で納税することも可能です。

また、自宅とは別に事務所や事業所がある場合は事務所や事業所の所在地を納税地とすることも可能です。

住所地、居所地、事務所や事業所のいずれかの場所を決めたら以下の国税庁の公式サイトで納付先税務署を調べて記入してください。

なお、納税地を途中で変更する場合は「所得税・消費税の納税地の異動に関する届出書」もしくは「所得税・消費税の納税地の変更に関する届出書」を提出する必要があります。

②提出日の書き方

提出日の期限は新たに事業を開始した日から1か月以内となっていますが、事業開始の定義は明確にあるわけではないので正直いつでも問題ありません。1日でないといけないというルールもないので実際に提出する日付でよいでしょう。年度は和暦でも西暦でもどちらでもOKです。

開業届の日付にあまり論点はありませんが、例えば所得税の青色申告承認申請書はその年の3月15日までor開業日から2か月以内など、個人事業主の開業に必要な書類は提出期限が決まっているため注意してください。開業日についても定義はないので開業届提出日=開業日と考えて問題ありません。

③納税地の書き方

①で記載したとおり、納税地を住所地、居所地、事業所等から選択してその住所を記載してください。電話番号は固定電話でなく携帯電話で問題ありません。

④上記以外の住所地・事業所等の書き方

住んでいる場所と事業所や事務所などが2か所以上がる人は記載してください。住んでいる場所のみの人は空欄のままでOKです。

⑤⑥氏名・生年月日の書き方

氏名の欄には印鑑を押します。法人とは違って特に指定はないので個人の印鑑でも屋号印ができていれば屋号印でもどちらでも問題ありません。

⑦個人番号の書き方

マイナンバーを記載します。国税庁からダウンロードしたPDFは提出用のシートを編集すると2枚目の控えにも自動転記される仕様になっていますが、マイナンバーだけは以下のように転記されないようになっています。

⑧職業の書き方

職業の欄は自由なので他人から見て何の仕事かわかれば何を記載しても問題ありません。以下に職業に代表例をまとめたので参考にしてください。

ただし、事業所得が290万円を超えてくると所得税と住民税に加えて個人事業税がかかってきます。

個人事業税は業種によって異なり、大部分の業種は5%ですが畜産業、水産業、薪炭製造業は4%、あんま・マッサージ又は指圧・はり・きゅう・柔道整復、その他の医業に類する事業は3%になります。もし該当する場合は要チェックです。

業種別の個人事業税の税率は個人事業税|東京都主税局を参照してください。

⑨屋号の書き方

屋号は必須項目ではないので空欄で問題ありません。店舗を営業する事業主などは屋号があったがほうがいいので、必要に応じて使用してください。詳細は屋号の付け方にまとめています。

⑩届出の区分の書き方

届出の区分は新規開業の場合は開業を丸で囲います。PDFの編集だと丸をつけられないので手書きで囲ってください。新規開業の人はその他は空欄です。事業を引き継いだ人のみ記載します。

⑪所得の種類の書き方

副業で不動産投資を始めた人は不動産投資、アフィリエイトを始めた人は事業所得もしくは雑所得になります。開業届を出さずに事業所得で確定申告することも可能ですが、開業届を出すことで対外的に事業をやっているんだと示すことができるため、事業所得としての正当性が高まります。

⑫開業・廃業等日の書き方

開業を認識した日を記載します。ルールはないので開業したと思った日、月初日、開業届提出日などで記載します。

⑬事業所等を新増設、移転、廃止した場合⑭廃業の事由が法人の設立に伴うものである場合

開業の場合は空欄でOK。

⑮開業・廃業に伴う届出書の提出の有無の書き方

「青色申告承認申請書」又は「青色申告の取りやめ届出書」

青色申告を予定している人は「有」を選択して、青色申告承認申請書を一緒に提出しましょう。個人事業主は青色申告のメリットが大きいので、青色申告がおすすめです。

消費税に関する「課税事業者選択届出書」又は「事業廃止届出書」

個人事業主の開業当初は免税事業者になりますが、あえて課税事業者を選択する場合は課税事業者選択届出書を提出します。提出しない人は「無」を選択しましょう。

⑯事業の概要の書き方

職業には一言で記載した内容をできるだけ具体的に記載します。

ヘアサロンとネイルサロンの経営

Webメディアや雑誌等の執筆活動

インターネットサイト設計・構築・コンサルティング

インターネットサービス開発・運営

Webデザイン、チラシデザイン

開業支援、税務顧問、経理委託

⑰給与関連項目の書き方

従業員を雇う予定の人は人数や月給、ボーナスなどを記載します。青色申告の人は、配偶者や親族を従業員(専従者)にすることで青色事業専従者給与を経費として計上することができます。

「給与の定め方」は時給、日給、月給、月給+ボーナス等給与の支払い方法を記載します。

「税額の有無」の欄は源泉徴収をする人は有、そうでない人は無となりますが給与を支払うと基本的に源泉徴収することになります。詳細は源泉徴収義務者の記事を参考にしてください。

⑱源泉所得税の納期の特例の承認に関する申請書の提出の有無

従業員を雇う予定で源泉徴収を納付する義務がある場合、納期の特例の承認に関する申請書を提出すると、毎月納付しないといけないところを半期に一度にまとめることができます。

開業届のPDFを編集したら名前を選んで保存してデータとしても保存しておこう

開業届の編集が完了したら保存を忘れないようにしましょう。提出用と控えを印刷して税務署に持っていけば税務署で印鑑を押してくれます。合わせて青色申告承認申請書の提出も済ませましょう。青色申告承認申請書の書き方も参考にしてください。

その他開業に必要な手続き、やっておいたほうがよいことなどは個人事業主の開業にまとめています。