所得(年収)が増えてくると必要になってくる手続きが予定納税です。今回は個人事業主の所得税に関する予定納税について、基準額の計算、対象者はいくらからか、通知時期・支払期限、延滞税、納付書と納付方法、確定申告時の処理についてまとめました。

所得税の予定納税とは

予定納税とは、個人事業主であれば通常2月16日から3月15日の間に確定申告をして納税する所得税について、前年の所得税額の3分の1を7月と11月にそれぞれ支払う(2回合わせて3分の2支払う)制度になります。個人事業主が関係する予定納税には所得税と消費税がありますが、今回は所得税の予定納税について解説します。

予定納税の対象者はいくらから?(予定納税基準額)

予定納税対象者になる人は、当年度の5月15日時点で前年度の所得税の申告納税額が15万円以上ある人が対象者です。この15万円を予定納税基準額と言います。予定納税基準額となる15万円はあくまで所得税の納税額であり、所得額や住民税と合算した額ではありません。

予定納税基準額を厳密に言うと以下の定義となります。

(1) 次のいずれにも該当する人は、その人の前年分の申告納税額がそのまま予定納税基準額となります。

イ 前年分の所得金額のうちに、山林所得、退職所得等の分離課税の所得(分離課税の上場株式等の配当所得等を除きます。)及び譲渡所得、一時所得、雑所得、平均課税を受けた臨時所得の金額(以下「除外所得の金額」といいます。)がないこと。

ロ 前年分の所得税について災害減免法の規定の適用を受けていないこと。

(2) 上記(1)に該当しない人は、前年分の課税総所得金額及び分離課税の上場株式等にかかる課税配当所得等の金額に係る所得税額(除外所得の金額がある場合には、除外所得の金額がなかったものとみなして計算した金額とします。また、災害減免法の規定の適用を受けている場合には、その適用がなかったものとして計算した金額とします。)から源泉徴収税額(除外所得の金額に係るものを除きます。)を控除して計算した金額及び当該金額の復興特別所得税額の合計額が予定納税基準額となります。

上記(1)又は(2)の予定納税基準額が15万円以上になる人は、予定納税が必要になります。予定納税額は、所轄の税務署長からその年の6月15日までに、書面で通知されます。

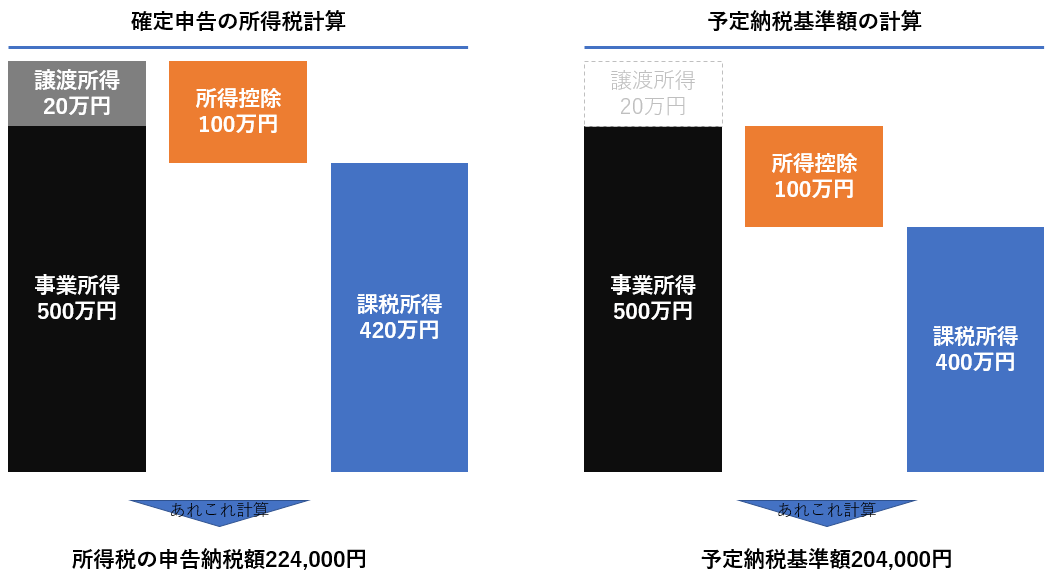

読んでも全然頭に入ってこないと思うので図解します。

前年に事業所得しかない個人事業主の場合

※所得控除は簡略化のために100万円とする。

この場合はシンプルに確定申告で計算した所得税の申告納税額と予定納税基準額が同じ額(204,000円)になります。

前年に事業所得と一時的な所得がある個人事業主の場合

この場合、前年の確定申告で納めるべき所得税は224,000円になるのに対し、その次の年で納める予定納税額は204,000円になります。

確定申告時は一時所得を加味して所得税を計算するのに対し、予定納税基準額の計算には譲渡所得が加味されません。これは、経常的な利益である事業所得は今年も発生するが、一時的な所得は今年は発生しない前提で計算しよう、という制度だからです。

ということで、いろいろ書きましたが基本的に本業以外に大きな一時的な所得がない限り前年の所得税額が15万円超えている人は予定納税をする必要があると覚えておきましょう。

予定納税の通知時期・支払期限

予定納税の通知時期は6月15日までに書面が郵送されてきます。支払期限は、第1期分として7月1日から7月31日、第2期分として11月1日から11月30日の間に収める必要があります。

| 時期 | |

|---|---|

| 通知 | 6月15日まで |

| 第一期支払期限 | 7月1日~7月31日 |

| 第二期支払期限 | 11月1日~11月30日 |

なお、前年から売上が大きく下がったり、法人成りして個人事業を廃業しているような場合は減額申請が可能です。

予定納税の延滞税

予定納税は義務であるため、上記支払期限に支払えず延滞した場合は延滞税が発生します。延滞税の税率は「支払期限の翌日から2か月経過まで」と「2か月経過後」の2ステップで税率が異なります。

支払期限の翌日から2か月経過まで

「①7.3%」若しくは「②特例基準割合+1%」のいずれかの低いほうが採用されます。特例基準割合とは、国税庁により毎年発表される変動の割合です。

特例基準割合とは、各年の前々年の10月から前年の9月までの各月における銀行の新規の短期貸出約定平均金利の合計を12で除して得た割合として各年の前年の12月15日までに財務大臣が告示する割合に、年1%の割合を加算した割合をいいます。

出典:延滞税の割合|国税庁

結論を書くと直近の数年間は①より②の割合のほうが低く、以下の延滞税率になっています。

| 年度 | 延滞税率 |

|---|---|

| 2014年 | 2.9% |

| 2015年 | 2.8% |

| 2016年 | 2.8% |

| 2017年 | 2.7% |

2か月経過後

税率が変更になり、「①14.6%」若しくは「②特例基準割合+7.3%」のいずれかの低いほうが採用されます。つまり、2か月経っても税金を納めない人はより重い延滞税がかかるということになります。

直近の税率は以下です。

| 年度 | 延滞税率 |

|---|---|

| 2014年 | 9.2% |

| 2015年 | 9.1% |

| 2016年 | 9.1% |

| 2017年 | 9.0% |

予定納税の納付書と納付方法

通知書で予定納税額を確認し、納付書で納税する

6月15日までに正式な金額が記載された通知書が送られてきます。この時点で振込納税の手続きができている人は特にアクションしなくても自動的に7月31日と11月30日に引き落としされます。

振込納税の手続きをしていない人は第一期分の納付書(領収済通知書)が同封されてくるのでコンビニや窓口、電子納税のいずれかで納税します。第二期分の納付書はまた別途後日郵送されてきます。

納税方法

予定納税の納付方法は確定申告と同じようにコンビニ納付、窓口納付、振替納税、インターネットバンキング、ダイレクト納付が使用できます。

| 納付方法 | 説明 |

|---|---|

| コンビニ納付 | 30万円以下のバーコード付き納付書限定 |

| 振替納税 | 振替納税手続きをしている人限定。口座引き落とし日は支払期限日(7月31日、11月30日)になる。 |

| 窓口納付 | 金融機関や税務署窓口での現金納付 |

| e-Tax | e-Taxと口座振替、インターネットバンクの組み合わせ |

確定申告時に予定納税額を記載&計算するのを忘れずに!

予定納税を納めたら、確定申告では必ず収めた予定納税額を記載&計算して年度末に収める所得税から引き算するようにしましょう。これを忘れると二重に税金を納めることになるので注意してください。