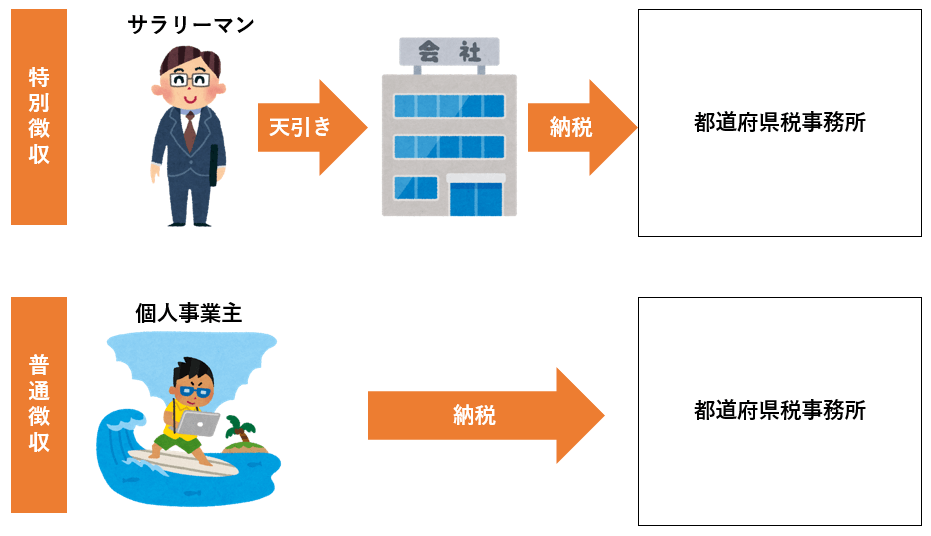

| 普通徴収とは | 特別徴収とは |

|---|---|

| 市区町村から送付される納税通知書で、納税義務者本人が直接住民税を納める制度。 | 会社(給与支払者)が従業員(納税義務者)の代理として、毎月給与から住民税を天引きして支払う制度。 所得税を源泉徴収している事業主は住民税を特別徴収する義務があり、従業員の希望で普通徴収に変更することはできない。 |

普通徴収と特別徴収の違い

普通徴収

個人事業主やフリーランスは普通徴収になります。普通徴収の場合は毎年6月頃に地方自治体から納税通知書が来て、通常6月、8月、10月、翌年の1月の4回に分けて納税します。

関連記事:個人事業主の住民税

特別徴収

特別徴収は所得税の源泉徴収義務のある事業主が対応しなければならない制度であるため、従業員を雇っている個人事業主も該当します。

ただし、東京都においては当面の間は普通徴収も可とされています。自治体によって対応が異なるので管轄の税事務所(住民税は税務署ではなく、税事務所)のホームページを要確認です。

所得税を源泉徴収している会社や事業主が特別徴収しなくてもよい条件(普通徴収でよい条件)

東京都においては以下の条件に該当する場合は特別徴収ではなく普通徴収でよいことになっています。

- 事業所の総従業員数が2人以下(他の区市町村を含む事業所全体の受給者の人数で、以下の普B~普Fの理由に該当して普通徴収とする対象者を除いた従業員数)

- 他の事業所で特別徴収

- 給与が少なく税額が引けない。

- 給与の支払が不定期(例:給与の支払が毎月でない。)

- 事業専従者(個人事業主のみ対象)

- 退職者又は退職予定者(5月末日まで。休職等により4月1日現在で給与の支払を受けていない方を含む。)

確定申告書における普通徴収・特別徴収の書き方(副業バレを防ぐ方法)

確定申告書A・Bいずれも2枚目(第二表)に住民税に関する記載エリアが存在します。副業バレを防ぎたいサラリーマンの人は「自分で納付」(普通徴収)に〇を記入します。

サラリーマンが副業を確定申告する場合に普通徴収と特別徴収でそれぞれどうなるか

- 普通徴収を選択した場合、副業分と会社の給料の住民税が別々に計算され、副業分は税事務所から直接自宅に納付書が届く。会社の給料は会社の給料の金額だけ天引きされるので、会社の給与担当者にもバレない。

- 特別徴収を選択した場合、会社で天引きされている金額と合算されて住民税が計算されることになるため、会社の給与担当者には給料以外の収入があることがバレてしまう。

副業がアルバイトのような給与所得の場合は主たる給与の支払いを受けている勤務先で特別徴収されることになる(給与所得は普通徴収が選択できない)ので、バレないように副業したい人には向いていませんので要注意です。

確定申告書Aの記入箇所

確定申告書Bの記入箇所

確定申告書全体の書き方は確定申告書Bの書き方で詳細を説明しています。